Vad är pensionsförsäkring?

Vad är pensions-

försäkring?

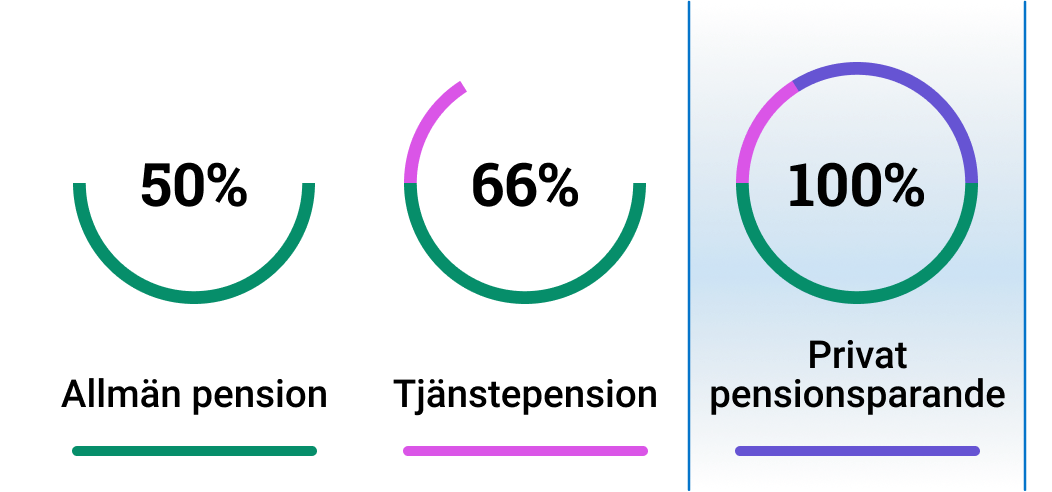

Vad är privat pensionsförsäkring?

En privat pensionsförsäkring är ett privat pensionssparande. Det är alltså en försäkring där dina pengar är låsta på kontot tills du fyller 55 år.

Varför vill man spara i en pensionsförsäkring?

Numera är det inte längre fördelaktigt att spara i en pensionsförsäkring, men tidigare fick man

skatteavdrag för de pengar man stoppade in på kontot. Det avdraget avskaffades årsskiftet 2015/2016, vilket innebär att alla pengar som numera sätts in på en pensionsförsäkring blir dubbelbeskattade. Detta eftersom du sätter in redan skattade pengar på kontot och när du sedan ska ta ut dem så inkomstbeskattas dem.

Är det värt att börja spara i en pensionsförsäkring?

Om jag har ett eget företag, vad gäller för mig?

Vad gäller om jag saknar tjänstepension?

Om du inte har någon tjänstepension får du fortfarande dra av för 35% av din inkomst på din pensionsförsäkring, upp till 10

prisbasbelopp.

Vad var avdragsrätten?

Avdragsrätten var ett skatteavdrag från staten på de insättningar man gjorde till sin pensionsförsäkring och/eller IPS. Man kunde dra av upp till 12 000 kronor om året och man gjorde avdraget i sin deklaration. Avdragsrätten togs bort efter ett beslut av regeringen årsskiftet 2015/2016.

Hur fungerar en pensionsförsäkring?

En pensionsförsäkring fungerar ungefär som ett värdepapperskonto, med skillnaden att det har ett försäkringsmoment samt att alla pengar som sätts in låses på kontot tills man fyller 55 år. När du är 55 år kan du ta ut pengarna från ditt konto och använda dem till pensionen.

När man sparar i en pensionsförsäkring så placerar man sina pengar själv, om man inte har ordnat med någon annan förvaltningslösning hos sin aktör. Det kan finnas olika regler för vad du får placera i och inte, beroende på vilken aktör du har din pensionsförsäkring hos.

När börjar mina pengar betalas ut?

Utbetalningarna från din pensionsförsäkring kan börja som tidigast när du är 55 års och då kan de pågå mellan 5-20 år. Oftast kan du välja att få dina utbetalningar månads-, kvartals-, halvårs- eller årsvis. I vissa fall kan man avsluta sin pensionsförsäkring i förtid,

se hur du kan ta ut pengarna innan du har fyllt 55 år.

Hur tar jag ut mina pengar innan jag är 55 år?

Om du vill ta ut dina pengar från din pensionsförsäkring innan du har fyllt 55 år gäller det att du har mindre än 1 prisbasbelopp på kontot. Prisbasbeloppet har legat mellan 30 – 45 000 de senaste 25 åren*. För att du ska kunna avsluta din pensionsförsäkring så behöver den aktör som du har kontot hos godkänna det.

Tänk på att uttag får en skatteeffekt och att du riskerar att få restskatt om du kommer över brytpunkten på grund av att du plockat ut pengar i förskott. Se exemplet nedan!

Exempel

Ludde tjänar 50 000 kronor, det vill säga över brytgränsen för statlig skatt. Han har en pensionsförsäkring med ett totalt värde på 40 000 kronor och vill plocka ut den i år. Det kan han göra eftersom den är värd under 1 prisbasbelopp*. Ludde har en marginalskatt på minst 50 %, vilket innebär att han kommer att behöva skatta av minst 20 000 kronor av sin pensionsförsäkring eftersom detta uttag läggs ovanpå hans inkomst.

Självklart kan det även bli så om han plockar ut den när han blir pensionär, men då har han åtminstone fler möjligheter att plocka ut pensionen så att han hamnar under brytgränsen och kanske bara behöver skatta av runt 30 %.

Kan jag ha kvar mina pengar i min pensionsförsäkring trots att avdragsrätten har försvunnit?

Absolut. Avdragsrätten gällde bara för insättningar så det finns med andra ord ingenting som är dåligt med att ha kvar pengarna som redan finns på kontot. Du kan placera om pengarna hur många gånger du vill under tiden du sparar på kontot. Om du har mer än 1

prisbasbelopp på ditt konto kan du faktiskt inte ta ut pengarna, utan då måste du ha kvar dem på pensionsförsäkringen tills du fyller 55.

Kan jag flytta min pensionsförsäkring?

De flesta pensioner går att flytta men vissa pensionsförsäkringar är tyvärr låsta och går inte att flytta mellan olika aktörer. Det kan också vara så att äldre försäkringar kan ha mer förmånliga villkor än nya. Flyttar du en traditionell försäkring kan värdet i försäkringen justeras efter marknadsvärde, vilket kan innebära att du flyttar med dig mindre pengar än vad försäkringen faktiskt är värd. Om du är osäker på om din pensionsförsäkring har fri flytträtt kan du fråga den aktör som har hand om den idag. Det enklaste sättet att veta om man får flytta en pensionsförsäkring till oss är att använda vår tjänst Pensionsjakten. Där kan du hitta dina pensioner hos andra bolag och komma igång med en flytt direkt.

Vad händer med min pensionsförsäkring om jag skulle avlida?

När du öppnar din pensionsförsäkring får du valet om du vill ha återbetalningsskydd eller inte. Återbetalningsskydd innebär att du kan välja en förmånstagare till din pensionsförsäkring som får hela innehavet om du skulle avlida. Om du inte skulle vilja ha återbetalningsskydd i pensionsförsäkringen så får du en så kallad arvsvinst varje månad. Om du skulle avlida så får aktören pengarna i din pensionsförsäkring, och då får alla som har pensionsförsäkringar hos den aktören lite av dina pengar om du skulle avlida. Arvsvinster kan ses som en kompensation för risken att hela ens innehav tillfaller aktören och inte ens efterlevande.