Börshandlade produkter

Hur handlar jag börshandlade produkter?

Hur köper och säljer man börshandlade produkter?

I vilka konton kan jag handla?

Hur fungerar köp- och säljkurser i börshandlade produkter?

Priset på exempelvis en mini long bestäms av prisutvecklingen i den underliggande tillgången. Till skillnad mot en aktie kommer alltså inte priset på en mini long förändras per se om väldigt många vill köpa produkten, istället påverkas priset på en mini long med exempelvis olja som underliggande tillgång om väldigt många vill köpa själva oljan i sig.

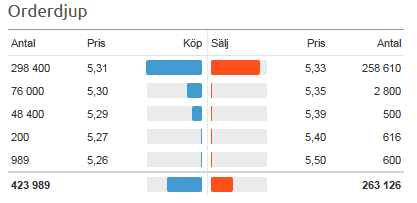

I exemplet ovan är marknadsgaranten den aktör i orderdjupet som erbjuder över 200 000 i antal på både köp och sälj. Om någon skulle köpa upp alla 298 400 andelar som erbjuds kommer inte priset öka utan istället kommer emittenten inte ställa säljkurser under en kort tid för att sedan erbjuda fler andelar för kunder att köpa.

När kan man handla börshandlade produkter?

Trackers, Mini futures och bull & bear-certifikat handlas på Nasdaq First North Growth Market och NGM NDX (Nordic Derivatives Exchange). Dessa värdepapper är handelsbara helgfria vardagar. På First North gäller handel mellan 08:15 – 21:55 (09.00 - 17.25 för vissa instrument) och hos NDX mellan 08.00 - 22.00, emittenten väljer därefter vilka tider som skall gälla för respektive instrument under marknadsplatsen öppettider. Är du osäker på vad som gäller för det enskilda instrumentet så kan du ta kontakt med vår kundservice. Observera att det till skillnad från aktier inte föreligger någon öppnings- eller stängningscall för att bestämma respektive värdepappers jämviktspris. Läs mer om öppnings- och stängningscall.

Tänk på att det finns instrument med underliggande tillgångar som handlas på andra marknadsplatser med andra öppettider. Exempelvis amerikanska aktier handlas i normalfallet mellan 15.30 – 22.00 svensk tid vilket betyder att värdet på en investering kan påverkas under tider då det inte går att stänga en eventuell position.

En del produkter går att handla även om den underliggande huvudmarknaden har stängt. Det kan till exempel vara både utländska och svenska index, aktier eller andra tillgångar. I de fallen använder emittenten priser från andra referenskällor för att ställa priser, det kan exempelvis vara för/efterhandeln, dubbelnoteringar eller andra produkter som följer liknande tillgång tex ETF:er. Exempelvis har flera amerikanska underliggande en dubbelnotering som handlas på någon europeisk marknad. Eller OMX produkter som handlas när terminen har stängt.

Emittenten kan då prissätta produkten mot denna alternativa tillgång. Enligt börsreglerna måste prissättningen av produkterna vara konkurrenskraftig. Däremot så kan priskvalitén påverkas när underliggande har stängt, t.ex. pris, spread. Om du inte känner dig trygg med den prissättning som finns när underliggande har stängt, så bör du handla endast när den officiella underliggande marknaden har öppet.

Exempel

Pernilla tror att Apple kommer komma med en häftig nyhet under deras keynote och vill därför gå lång i Apple. Keynoten hålls klockan 23.00 svensk tid. Hon köper då BULL APPLE X2 AVA med en hävstång på 2 innan börsens stängning 17.25. Pernilla verkar först ha rätt i sin marknadstro - strax innan Apples keynote börjar har Apples aktie ökat med cirka 1,8 %, vilket gör att Pernillas investering har ökat med 2 gånger så mycket.

När Apple kommer med nyheten är den dock inte alls så bra som Pernilla och alla andra som kollar på keynoten trodde, och Apples aktie faller med 1,8 % när amerikanska börsen stänger. Pernilla kan sälja först när svenska börsen öppnar morgonen därpå och då till en förlust på 3,6 %, det vill säga 1,8 % * 2.

Varför ställer market makern inte kurser?

När du handlar med en börshandlad produkt så behöver market makern ta motsvarande position i marknaden för att vara riskneutral. För att detta ska vara möjligt så kan de inte kan erbjuda mer likviditet än vad som finns i den underliggande tillgången. Likviditeten i den underliggande tillgången är med andra ord avgörande för likviditeten i en börshandlad produkt.

Market makern har ett intresse av att ställa kurser då deras lönsamhet är beroende av handel samt avgifter för att hålla produkten över tid.

Vid tillfällen då market makern inte kan eller är tvungna att begränsa volym och/eller öka spreaden i produkten så kan det bero på:

• Market makern försöker hedga en position i den underliggande tillgången och är begränsade av likviditeten i orderboken.

• Underliggande tillgången saknar priser

• Börsen uppdaterar status på produkten (T.ex om en produkt sålt slut så skickar market makern en förfrågan till börsen om att enbart kvotera köpkurser)

• Tekniska problem

I alla dessa fall har market makern ett intresse av att åter börja ställa kurser så snart som möjligt.

Här kan du läsa mer om hur market maker fungerar.

Exempel

Lars har under en längre tid tagit en lång position i en mini future i ett mindre svenskt bolag och byggt upp en position på 500 000 SEK. Underliggande har under tiden ökat i värde och Lars vill därför sälja hela sitt innehav. Market makern ställer volym på 50 000 SEK på varje sida i boken med en spread på 1,50 SEK.

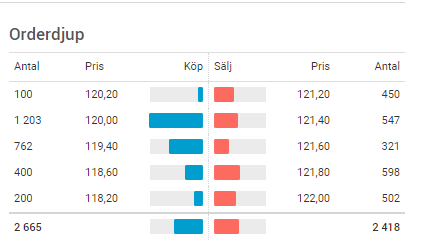

Orderboken för underliggande ser ut så här:

Lars vill sälja 500 000 så snart som möjligt och lägger därför 10 säljordrar x 50 000 SEK till en snittkurs på 120 SEK.

Market makern slutar att ställa kurser efter 8 avslut i den börshandlade produkten, eftersom de försöker sälja motsvarande position i marknaden medan likviditeten är begränsad.

När orden är fylld börjar market makern åter ställa priser.